ZOWSHOW

増改築等工事証明書を発行します

ZOWSHOWがお手伝いできること

増改築等工事証明書を住宅会社に代わって発行いたします。

リフォームを担当した建築士に証明書の発行経験が無かったり、リフォームに建築士が関わっていなくて、お困りではありませんか。

「増改築等工事証明書」の発行の手続きは、この分野を得意とする建築士事務所にお任せください。

増改築等工事証明書とは?

国が指定する条件に当てはまるリフォームを行うと、税制の優遇措置が受けられますが、そのためには、建築士が工事内容の判定を行い「増改築等工事証明書」を発行する必要があります。

お悩みを解決

「増改築等工事証明書」は、リフォームを実施した会社でなくても、必要書類をご準備いただければ発行可能です。

「増改築等工事証明書」の発行の手続きは、この分野を得意とする建築士事務所にお任せください。

【私たちが目指すもの】

国が誘導する施策を理解したうえで、旧来の住宅ストックに対して望ましいリフォームを進め、住宅の質の向上により、多くの国民が快適な生活を送ることをあるべき理想の姿として掲げます。

そのために、私たちはリフォーム発注者とリフォーム会社の仲立ちとなって、税制面の優遇措置を正しく伝え、両者の負担を少ないものにするようお手伝いをさせていただきます。

【増改築等工事証明書のメリット】

✴︎要件に当てはまることが前提です。また、減税額は目安であり、工事規模や収入等により大きく前後します。

自宅のリフォームの場合

●所得税の減税

→約10〜30万円程度

※税務署での手続きが必要

●固定資産税の減税

→約2万円程度

※市役所での手続きが必要

●贈与税の減額

→10〜100万円程度

※税務署での手続きが必要

※贈与額による

買取再販物件の場合

●不動産取得税の減額(買取再販業者のメリット)

→20万円程度

※都道府県税事務所での手続きが必要

●住宅ローン控除期間の延長(買主のメリット)

→10年から13年に控除期間が3年分延長

※初年度の確定申告の際に添付

●登録免許税の減額(買主のメリット)

→1万円程度

※売買の登記の際に添付(住宅用家屋証明書発行時)

なお、金額の目安は、制度の上限額ではなく、よくある経験上の相場感を記載しております。

減税額が少ない場合には、証明書発行手数料や書類準備の手間の方が大きくなってしまうことがありますので、ご注意ください。

以下、国交省資料を基に、リフォームに係る所得税・固定資産税の特例措置について制度の概要を一部抜粋します。

こちらは参考情報なので、読み飛ばしていただいても差し支えありません。

実際の証明書発行については、上記のリンクから他のページの説明をご覧になってください。

令和6年(2024年)からの制度概要

以下、国交省作成の動画のメニューとなります。

①住宅ローン減税(増改築)【所得税】

②リフォーム促進税制【所得税】

③リフォーム促進税制【固定資産税】

④マンション⾧寿命化促進税制【固定資産税】

⑤贈与税の非課税措置(増改築)

⑥買取再販住宅の税制特例【登録免許税】【不動産取得税】

関係する箇所のみをご覧ください。

施主が発注するリフォームは、①~③までとなります。

住宅に関連する資金の贈与を受ける場合は、⑤です。

⑥については、買取再販業者向けの内容です。

(既存住宅において、宅建業者が一定規模のリノベーション工事を行ったのちに販売するもの)

こちらでわからない場合は、別途説明させていただきますので、お問い合わせをお願いいたします。

既存住宅のリフォームに係る

特例措置の拡充・延長

(所得税減税編)

施策の背景

【住生活基本計画における目標】

- 耐震性・省エネルギー性能・バリアフリー性能等を向上させるリフォームや建替えによる安全・安心で良好な温熱環境を 備えた良質な住宅ストックへの更新

- バリアフリー性能やヒートショック対策等の観点を踏まえた良好な温熱環境を備えた住宅の整備、リフォームの促進

特例措置の内容

- 必須工事について対象工事限度額の範囲内で標準的な費用相当額の10%を所得税額から控除。

- 必須工事の対象工事限度額を超過する部分及びその他のリフォームについても、その他工事として必須工事全体に係る標準的な費用相当額の同額までの5%を所得税額から控除。

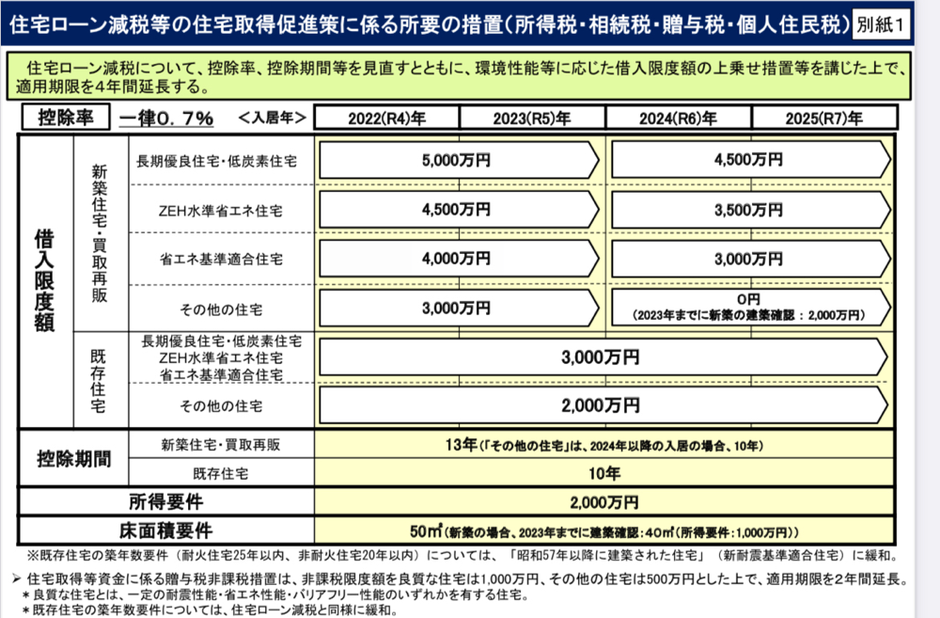

住宅ローン控除制度の改定

住宅ローン控除制度については、令和4年からの改悪により、誰もが恩恵が少なくなってしまいました。

具体的には、控除率が1%→0.7%に引き下げられたことが全てです。

詳しくはこちら

ただ念のため、全く選択肢から外れたというわけではありません。

工事金額が500万円を超えるような規模の大きなリフォームで、内装をフルリノベーションしており、ローンが10年以上という場合には、このローン控除制度を真っ先に考えます。

まず、新築か中古か、また中古でも売買かリフォームかで条件が分かれます。

それで、自宅のリフォームを発注した場合はどれに当てはまるかというと、

既存住宅だから控除期間は10年。

控除対象の借り入れ限度額は、たいていは2,000万円として間違いありません。(もし、お住まいの住宅が長期優良住宅などに該当すれば3,000万円ですが、レアケースでしょう。)

2,000万円というのは、年末のローン残高の0.7%といっても上限額があり、たくさん借り入れがあったとしても2,000万円分までしか計算に入れられませんという意味です。

つまり、控除額は年間14万円まで。10年後までローン残高が2,000万円を超えているなら、14×10=140万円がMAXの控除額になります。

実際には、2,000万円規模のリフォームというのは滅多にありませんが、ご自身のローン明細と睨めっこすれば、おおよその控除額は見当が付きます。

別途、ブログにて試算をしていますが、1,000万円の借り入れで50万円程度の減税額が目安となります。